电源管理芯片(Power Management Integrated Circuits),是在电子设备系统中担负起对电能的变换、分配、检测及其他电能管理的职责的芯片.主要负责识别CPU供电幅值,产生相应的短矩波,推动后级电路进行功率输出。

电源管理芯片大范围的应用于手机与通讯、消费类电子、工业控制、医疗仪器、汽车电子等应用领域,同时随着物联网、新能源、人工智能、机器人等新兴应用领域的发展,电源管理芯片下游市场持续发展。

本期的智能内参,我们推荐方正证券的报告《电源管理芯片研究框架》, 从电源管理芯片的技术特点、产业链现状和增长逻辑等方面还原电源管理行业。

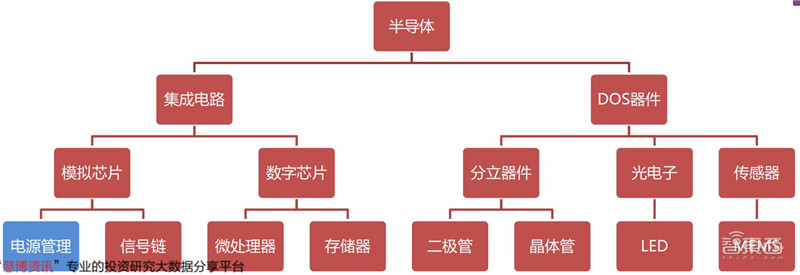

电源管理芯片属于模拟芯片,是电子设备的电能供应心脏,负责电子设备所需的电能变换、分配、检测等管控功能。

电源管理芯片是电子设备中的关键器件,其性能优劣对电子科技类产品的性能和可靠性有着直接影响,大范围的应用于各类电子科技类产品和设备中,是模拟芯片最大的细分市场之一。

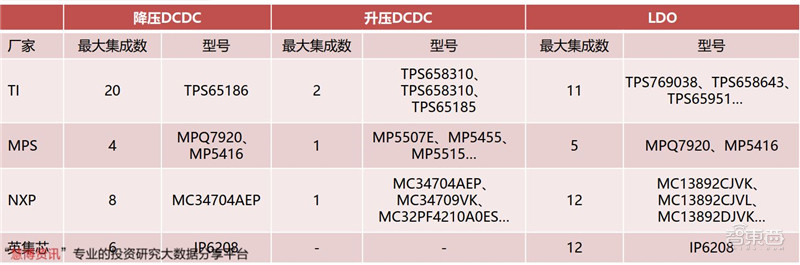

电源管理芯片可划分为AC/DC(交流转直流)、 DC/DC(直流转直流)、驱动IC、保护芯片、 LDO、负载开关、 PMIC等。

常见的电源大致上可以分为车载与通讯系列、通用工业与消费系列,前者的使用的电压一般为48V、 36V、 24V等,后者使用的电源电压一般在24V以下。

不同应用领域规律不同,如PC中常用的是12V、 5V、 3.3V,模拟电路电源常用5V、 15V,数字电路常用3.3V、 2.5V等,现在的FPGA、 DSP还用2V以下的电压,诸如1.8V、 1.5V、 1.2V等。

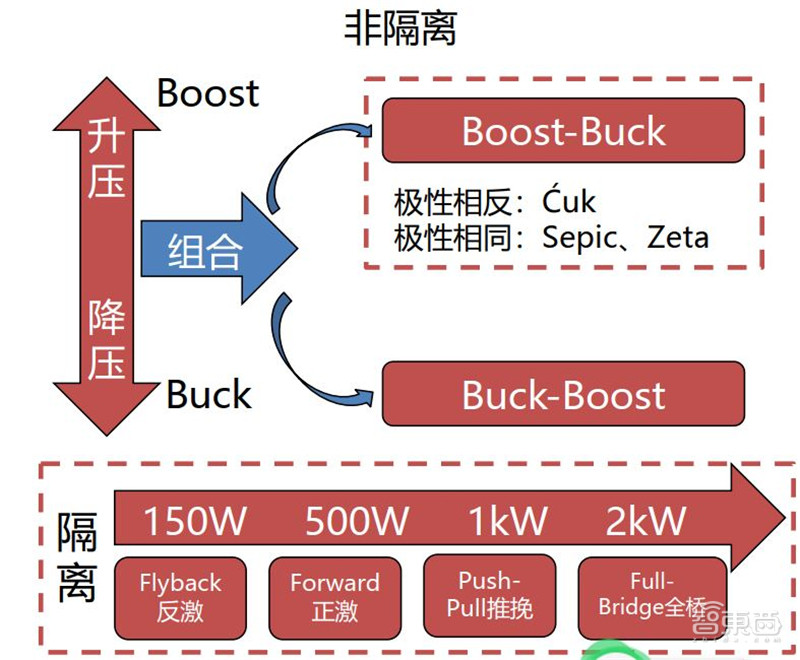

根据电能转换过程中是否使用隔离器件(变压器),将电路拓扑结构分为隔离型和非隔离型。

隔离型电源使用变压器将输入电压与输出电压进行隔离,提高电路安全性。隔离器件能增加电路的安全性,大电压场景通常要隔离器件。如用市电供电,人接触电源的输出端或地端可能会有触电危险。在下雨天打雷的时候,没有隔离可能导致电路烧毁。

隔离电源一般有两种形式,分为线性电源和开关电源。线性电源先经过变压器降压再整流, 变压器体积难以做小;开关电源先整流,再通过开关管来增加输入电压频率,变压器体积小,电源体积可以做小。两种电源都需要多颗电源芯片来实现功能。

非隔离型电源输入输出端没有使用隔离器件(主要是变压器)进行隔离。经过控制开关管占空比(D, 0D1 ,即导通占比大小),对输入的直流电进行升压或降压。

电源的开关管主要使用的是MOSFET,功率MOSFET能输出较大的工作电流(几安到几十安培)。MOSFET有两种类型: N沟道和P沟道。

N沟道大多数都用在AC/DC电源、 DC/DC转换器、逆变器设备。P沟道大多数都用在负载开关、高边开关等。

根据交流输入转直流输出过程中,是否经过变压器进行隔离,AC/DC芯片分为隔离和非隔离两种形式:非隔离交直流转换器/控制器;隔离的SR、 PSR、 SSR。

按是否集成MOSFET分为:转换器和控制器,前者集成,后者需要外置MOSFET搭配使用。大功率场景,一般选择控制器与外置MOSFET。隔离型AC/DC芯片:次级同步整流器(SR)、原边反馈交直流转换器(PSR)、副边反馈交直流转换器(SSR)。

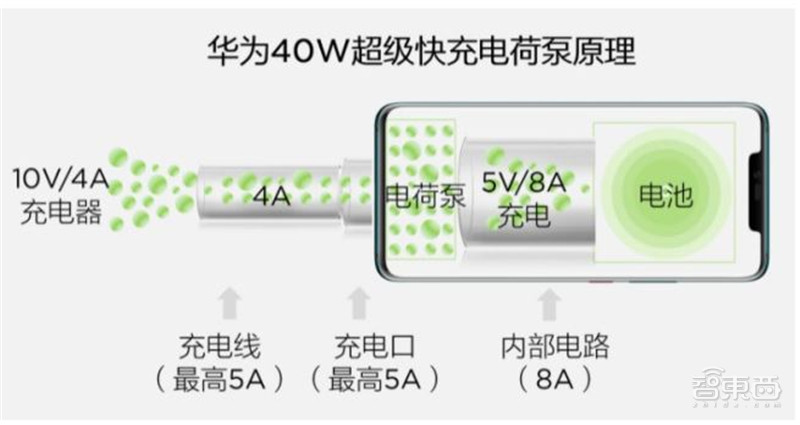

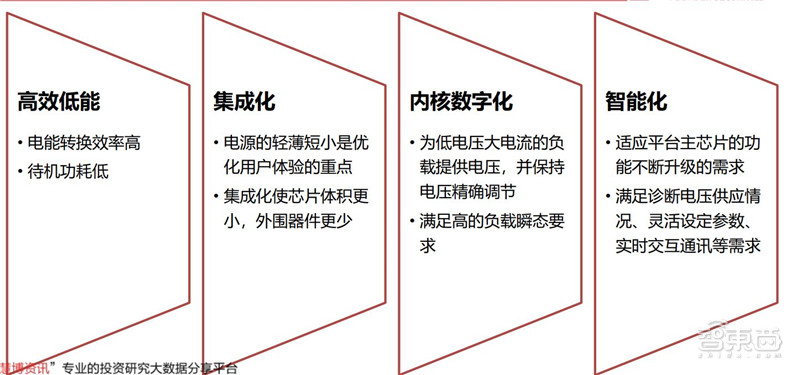

手机快充是近年来手机电源管理芯片的一大发展趋势,传统快充方案有高电压小电流和高电流小电压, 高电压简单易行,对配件要求低,但因需要降压,效率偏低,功率难以提升;高电流转化率高,但对配件要求高,尤其是线材,电流太大线材要么成本直线上升,要么没办法承受,导致出现瓶颈。 高电压高电流是快充技术演变的必然趋势,如何高效降压为电池充电成为关键。

这里需要的一个关键器件称为电荷泵,电荷泵也叫无电感式DC-DC转换器,利用电容作为储能元件。可以使输出电压减半或倍增,根据能量守恒,电压倍增会使电流减半,电压减半会使电流倍增。转换效率能够达到95%以上。

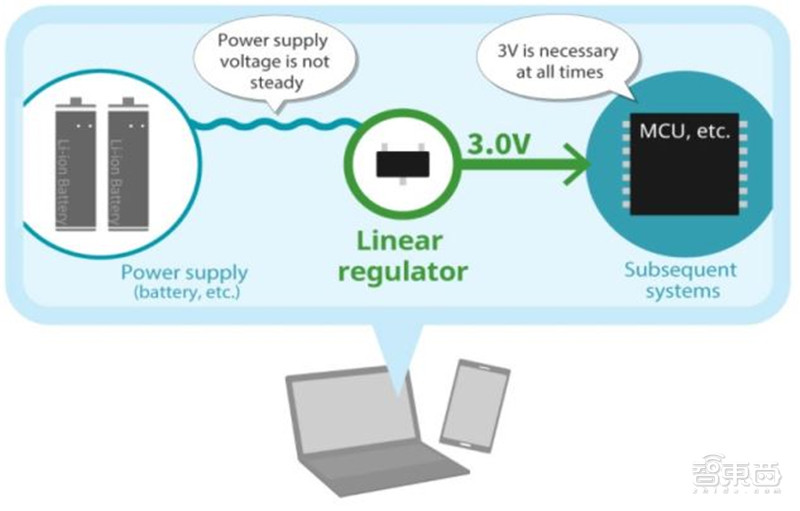

另外一种重要的电源芯片是线性稳压器主要是低压差线性稳压器(LDO),是物联网电子科技类产品中应用最为广泛的电源芯片, 其作用是在输入电压或者负载电流发生明显的变化的情况下仍旧能稳定的输出电压。

现今的电源管理芯片一般集成了多种功能,称为多通道电源管理IC(PMIC),高通、联发科、海思等手机芯片厂家的PMIC一般与SoC主控绑定销售,目前国产厂家PMIC产品较少。

电源管理芯片产业链分为晶圆制造、芯片设计、分销代理和下游应用,主要的玩家如下图所示。

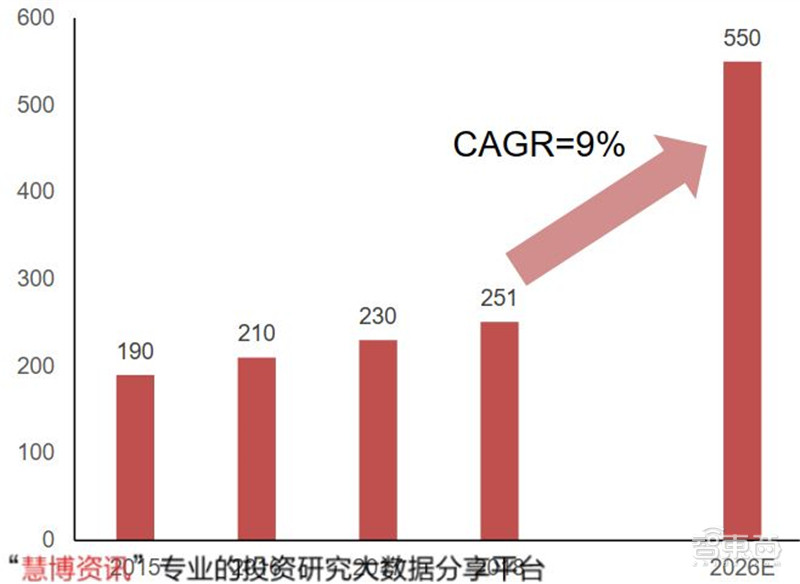

2018年全球电源管理芯片市场规模约为251亿美元,受益于物联网及5G时代应用领域的不断拓展以及需求的持续不断的增加,预计2026年将扩张至约550亿美元,其中DC-DC、 LDO、 PMIC等品类规模占比较高。

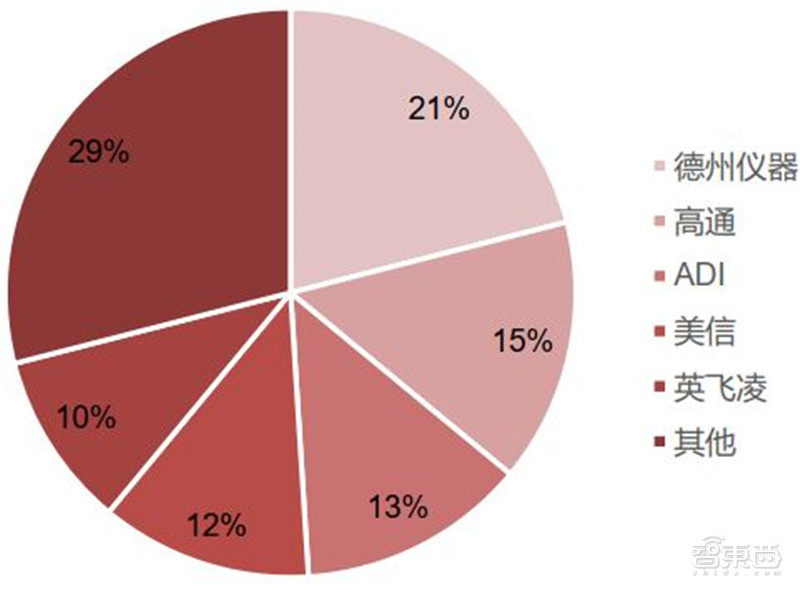

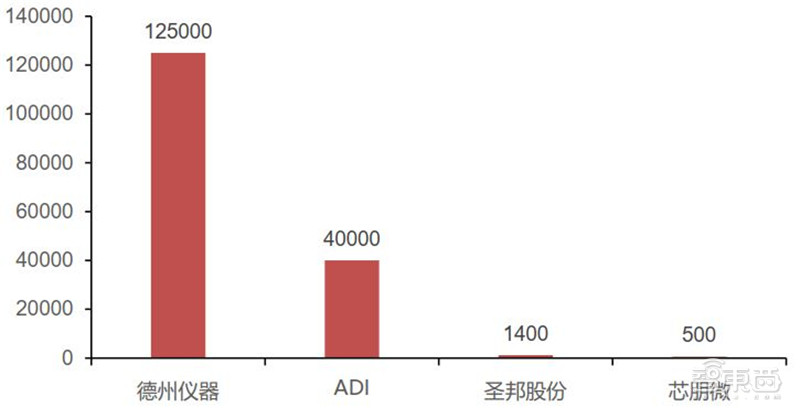

电源管理芯片国外厂商占比高,包括德州仪器、高通、 ADI等,头部厂商市占率超过70%。

国内厂商最重要的包含圣邦股份、思瑞浦、杰华特、矽力杰、士兰微、南芯、钰泰等,市占率较小且客户基本为国内相关厂商。

虽然国外厂商品类齐全、覆盖领域多,竞争力强;国内厂商品类较少,但细致划分领域具有较强竞争力。

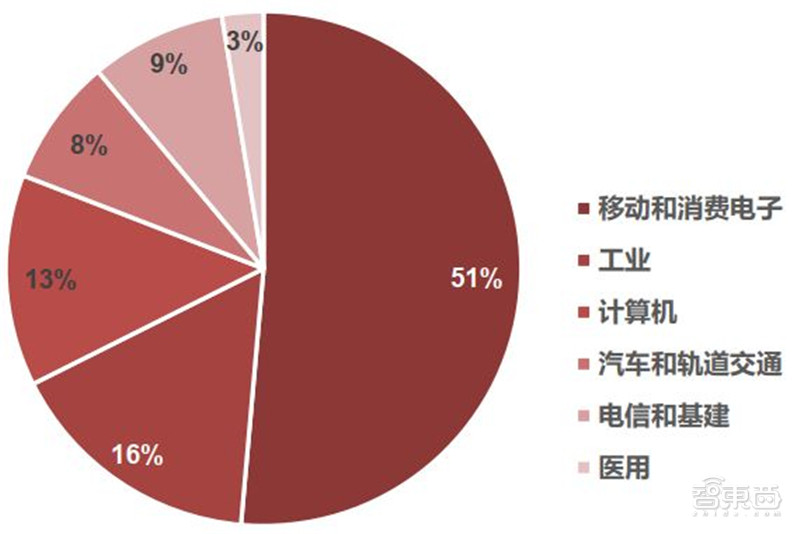

电源管理芯片下游应用领域包括移动和消费电子、工业控制、汽车、电信与基建等。2018年移动与消费电子领域占比超50%;随着消费电子品类的不断增多以及新能源汽车的发展,应用于消费电子与汽车领域的电源管理芯片占比有望持续提升。

由于应用领域规模增长和新兴应用场景拓展,预计未来电源管理芯片将迎来一波爆发式增长。以下我们将分析七大细分领域中电源管理芯片的发展趋势。

新能源汽车中,电源管理芯片应用于内部芯片供电以及动力电池系统充放电。芯片相较于传统汽车显著增多,相应电源管理芯片需求也增多;

充电桩中使用大电压DC-DC与AC-DC产品。由于车用芯片要求比较高,且一定要通过车规级认证,目前拥有车规级电源管理芯片生产能力国内厂商较少。汽车电源管理芯片主要厂商:TDK(日本)、博世(德国)等。

在智能电表中, 电源管理芯片主要负责调节电压电流以为内部芯片供电。国家推动电网智能化的趋势下,智能电表覆盖率不断的提高,相关芯片用量也有所增加。 电表更换周期通常为8年, 2009年国家电网发布智能电网规划,大规模安装智能电表,2018年起智能电表将迎来替换周期,参考过去的智能电表招标量变动情况,预计未来3-5年内智能电网招标总量超过3亿只。

通信基站方面,受益于5G的快速发展与普及,通信基站有望为电源管理芯片市场带来新增量。 5G基站最重要的包含宏基站以及小基站,宏基站覆盖半径大,小基站灵活精确,易于部署。据前瞻产业研究院预测,未来5年内我国将建成宏基站近400万座。

宏基站: JP Morgan估算每个宏基站电源管理芯片成本约为50-100美元,取中值核算,2022年宏基站电源管理芯片市场规模有望超5亿元; 小基站:据SCF预测,2025年全球小基站需求量将增长到7000W个,依据日经新闻对华为小基站成本拆解做核算,未来小基站电源管理芯片市场规模有望超1.5亿人民币。

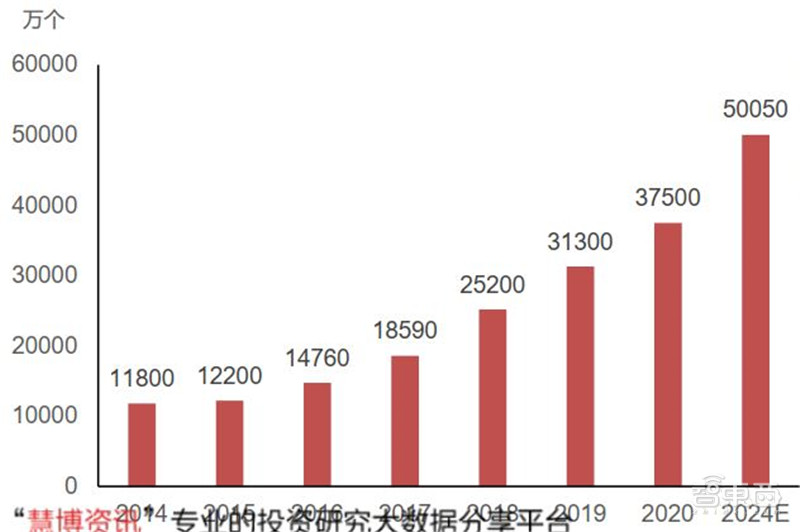

另外一个新基建领域是安防,2019年中国安防行业市场规模超8000亿元,安防摄像头作为重要组件出货量持续增长,预计2024年全球安防摄像头出货量约5亿颗,对应电源管理芯片需求约20亿颗。

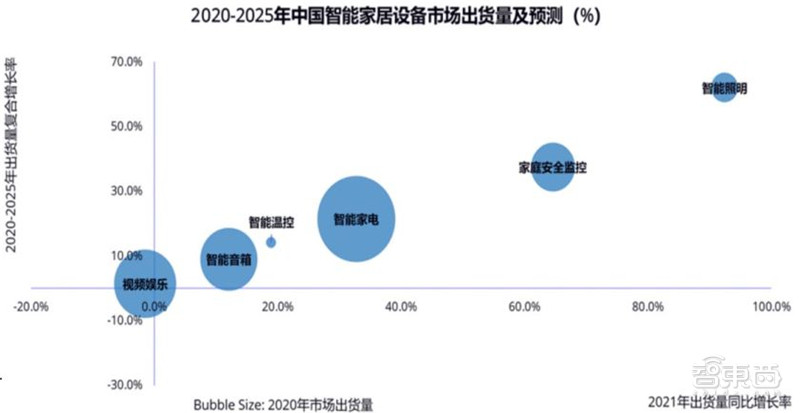

据IDC预测,家庭安全监控设备出货量未来五年复合增长率有望超40%,有望成为电源管理芯片的重要增长领域之一。

5G商用以来,中国5G设备出货量上涨的趋势明显, 2021年四月中国5G手机出货量2142万台,较去年同期增长近10倍。

5G手机兼容2、 3、 4G,射频前端芯片用量大增,带动电源芯片出货增长;手机多摄渗透率持续提升, LDO等电源芯片需求增加; 屏幕更大、 5G功耗更大,快充兴起,带动快充ACDC/DCDC/电荷泵芯片出货增长。

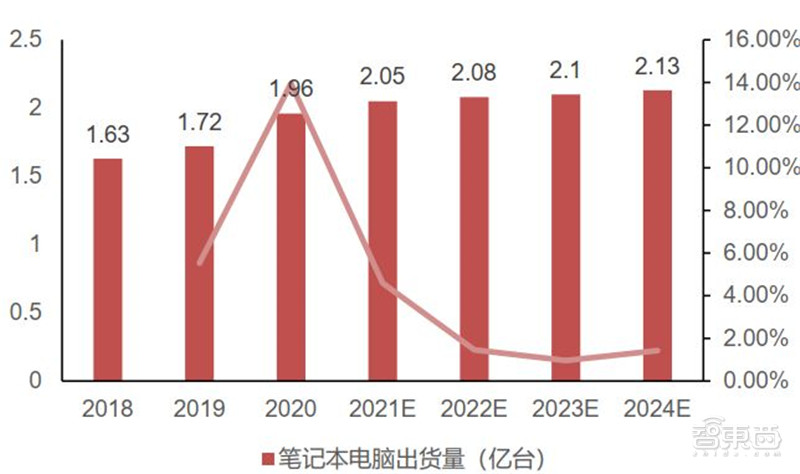

受益于疫情导致的线上办公与线上学习模式,笔记本电脑、平板电脑等便携式终端设备出货量明显地增长,突破了早先几年低增长的出货量瓶颈。 2020年全球笔记本电脑出货量2.01亿台,同比增长超20%,疫情前后平板电脑出货量也增长明显。

后疫情时代受益于人们工作方式的改变以及设备更新换代需求,笔记本电脑与平板电脑出货量有望延续回升趋势;随着笔记本电脑与平板电脑人机交互功能的增强以及对低功耗长待机需求的提升, 电源管理芯片在该领域的需求有望持续增长。

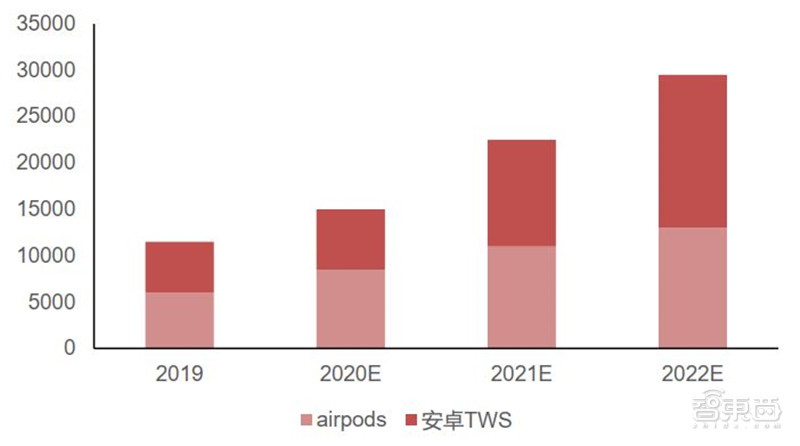

另外一种很重要的消费电子是TWS耳机,苹果airpods系列TWS耳机大部分电源管理芯片来自德州仪器,国内厂商切入机会较小;安卓TWS耳机品牌较多,有华为、小米、漫步者多家国内厂商,且市占率较高,相关芯片国产化机会相对较大。

钰泰、圣邦微、 矽力杰、韦尔等厂家的电源管理芯片均已在安卓TWS耳机中被普遍的使用。随着安卓TWS的出货量及市占比逐渐提升,该领域将为电源管理芯片带来非常大的国产替代空间。

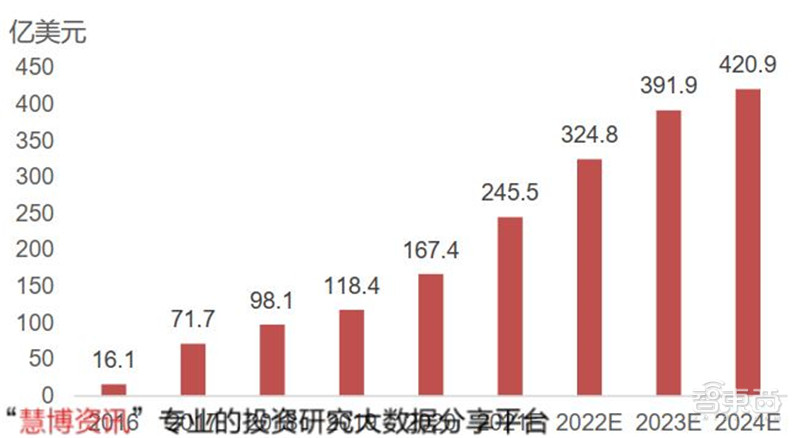

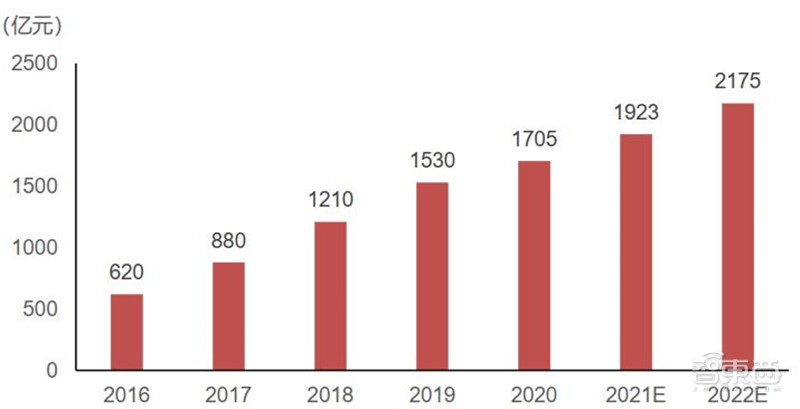

在音频传输设备中,电源芯片主要为内部芯片供电以及驱动音频功放,应用领域包括TWS耳机以及蓝牙音箱设备等。TWS耳机市场规模迅速增加, 2016-2019年市场规模从16.1亿美元增长至118.4亿美元, 2024年有望达到420.9亿美元。

TWS耳机长续航、智能化趋势,对电源管理芯片要求也将提升,电源管理芯片在TWS耳机中成本占比有望提升。

蓝牙音箱使用的电源管理芯片包括LDO、 DC-DC等,大多数都用在充电、为内部芯片供电及驱动音频功放等方面。据蓝牙技术联盟统计,2020年全球蓝牙设备出货量4.0亿台,预计2025年出货量将超6亿台,蓝牙设备大致上可以分为普通蓝牙音箱、智能音箱与蓝牙耳机等品类,普通蓝牙音箱主打音质,智能音箱主打人机交互体验。

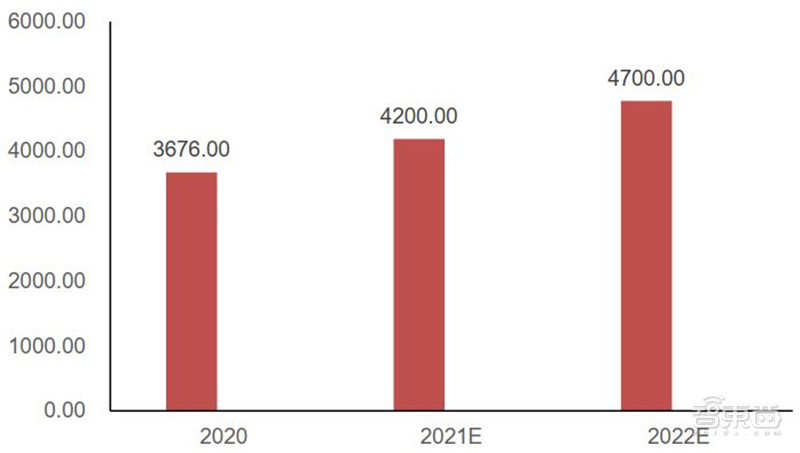

据IDC数据,2020年我国智能音箱出货量3676万台,整体出货量增速放缓, 目前该场景电源管理芯片市场中的主要玩家包括MPS、 TI、杰华特、矽力杰等。

电源管理芯片在消费电子中最大的一个增长点来源于快充技术,多摄像头、高刷屏幕、 5G射频耗电大增,电池容量难有革命性突破, 快充成为解决续航焦虑首选方案。5W充电器次级更多使用肖特基二极管整流,快充更多使用次级同步整流,快充多使用一颗AC/DC芯片。

充电器中体积占比最大的器件为变压器,欲将充电器做小的重点是把变压器做小,将变压器做小的重点是提高开关管的开关频率,频率越高,所需的变压器体积越小。传统Si材料的开关管的频率已达上限,再快会导致发热损耗严重。第三代半导体材料GaN能够达到更高的开关频率,进一步缩小充电器的体积。

各大终端品牌纷纷推出氮化镓充电器配件(After Market),氮化镓快充成本高于普通快充,只有少量高端品牌会随机附赠充电头(in-box),为第三方国产充电头释放空间。

快充头主要终端应用为手机、平板、笔记本。预计2023年手机、平板、笔记本总销量为17.43亿台, 2020年至2023年复合增长率为3.31%。

随着各大手机品牌商取消附赠充电头,手机、平板、笔记本等多设备统一Type-C接口,预计到2023年,手机、平板、笔记本与充电器的出货比例逐步降低为1:0.8, 快充充电头销量为13.94亿个。

氮化镓快充功率控制器比普通快充的成本高,随着时下人们对充电器小体积的追求,预计未来氮化镓快充会促进渗透,按照2023年普通快充:氮化镓快充市场占有率为1:1估算,预计充电头AC/DC芯片市场规模为8.36亿美金。

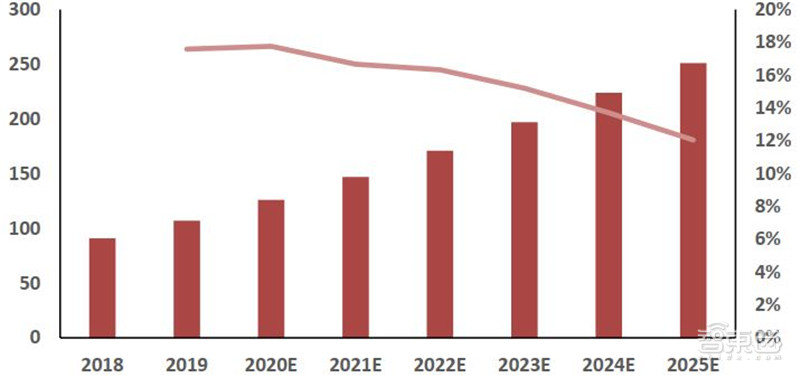

根据GSMA数据, 2018年全球物联网设备数量为91亿个, 2010-2018年复合增长率为20.9%,预计2025年全球物联网设备将高达252亿个。 物联网设备应用蓝牙芯片、 WIFI芯片、MCU、传感器等以实现联网交互功能。随着物联网设备中各类芯片的增加以及对低功耗的需求,该领域电源管理芯片需求有望持续增长。

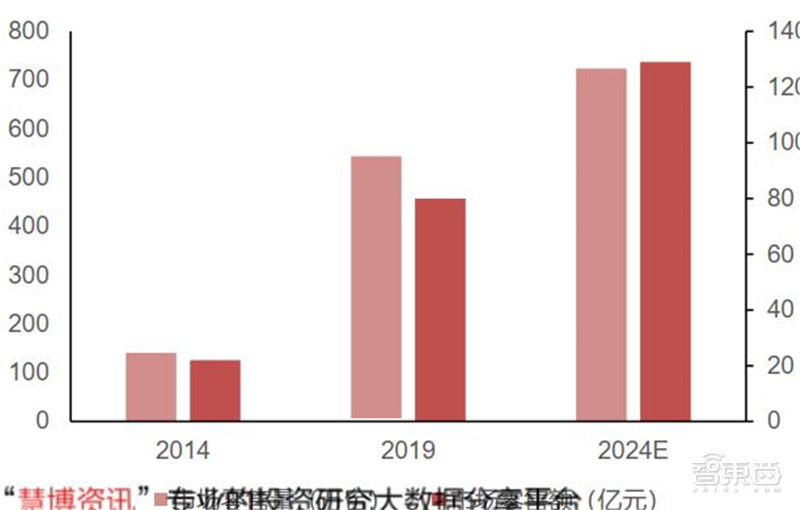

消费升级大趋势下,扫地机器人等智能家居产品出货量持续上升,市场规模不断扩张,零售额从2014年22亿元增长至2019年80元,预计2024年有望增长至129亿元 。目前扫地机器人已确定进入降价阶段,消费者消费意愿有望逐步提升,出货量有望持续增长;

扫地机器人中有主控芯片、 WIFI、音频芯片等多种元器件以及传感器,未来随着智能化需求的不断的提高,扫地机器人中将应用更多的传感器及芯片,对电源管理芯片的需求将越来越大。

扫地机器人部分芯片国产化率较高,但电源管理芯片国产替代率不高,未来随着国内厂商产品竞争力增强,该领域有望释放可观国产替代空间。

在消费电子、家电、移动终端等领域,中国品牌认可度逐渐提升,诞生了一批世界级的家电和消费电子公司。

电源管理芯片技术门槛不高,且市场增量可观,国内芯片厂商陆续切入,国产替代潜力巨大。

目前国内多家电源管理芯片厂商已切入国内相关品牌厂商供应链,且逐渐显现替代趋势,未来国产替代程度有望进一步加深。

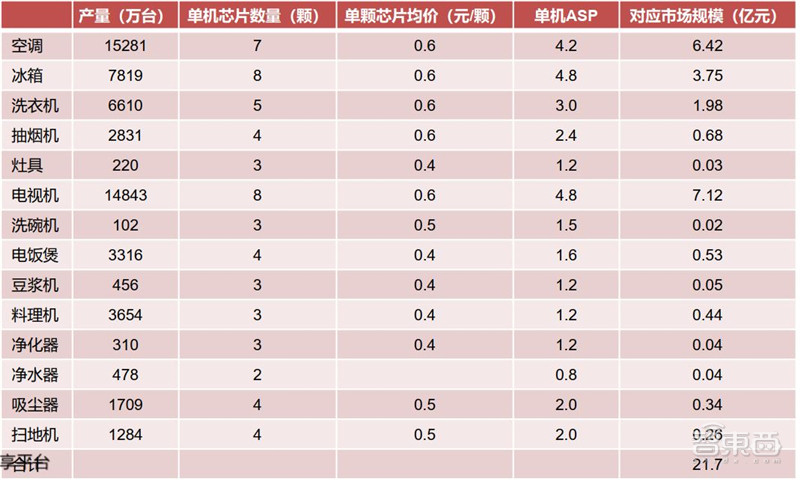

一台家电中通常内置 1-8颗电源管理芯片。 多数家电使用多颗不一样的电源管理芯片,包括AC/DC、 DC/DC、栅驱动芯片等。 2019年家电电源管理市场规模为21.7亿元。

LED大致上可以分为: LED显示屏、景观LED照明、室内LED照明; 不同应用场景的LED驱动芯片有不同的要求。

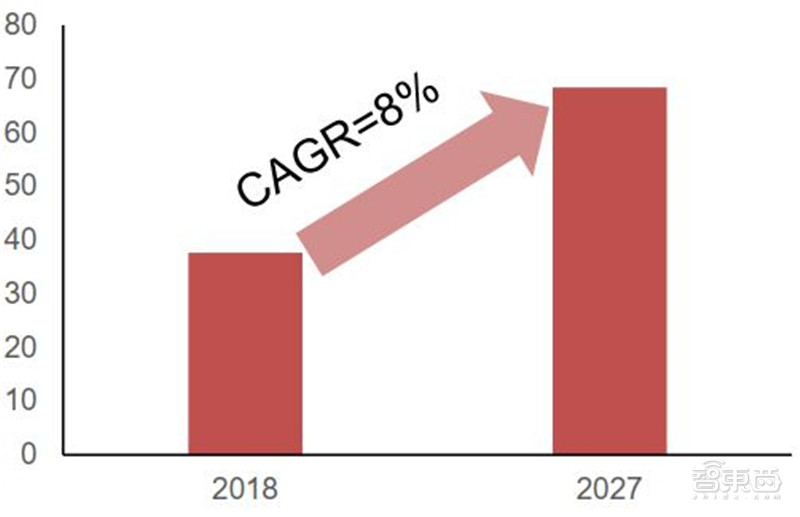

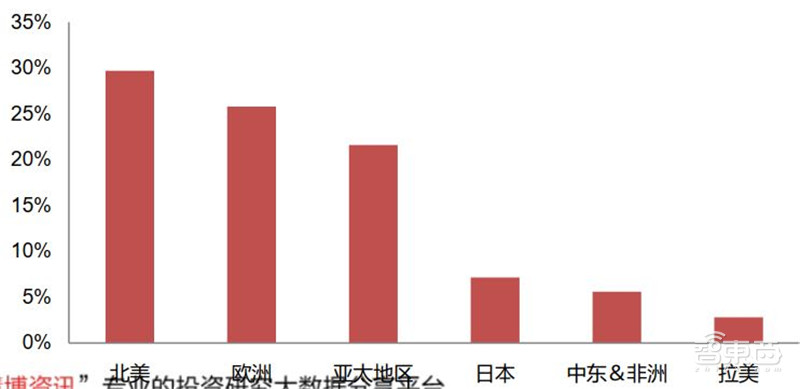

据TMR数据统计,2018年LED驱动IC市场规模为38亿美元,其中亚洲地区市场占有率最高,占比为30%。随着全球LED照明制造产业继续向中国转移,未来中国LED驱动电源IC产值占比有望再进一步提升。

全球对LED照明解决方案的需求正迅速增加,并且随只能LED解决方案的出现,预计LED的采用率将进一步提升。据TMR预测, 2018至2027年LED驱动IC市场规模复合增长率为8%, 2027年达68.42亿美金。

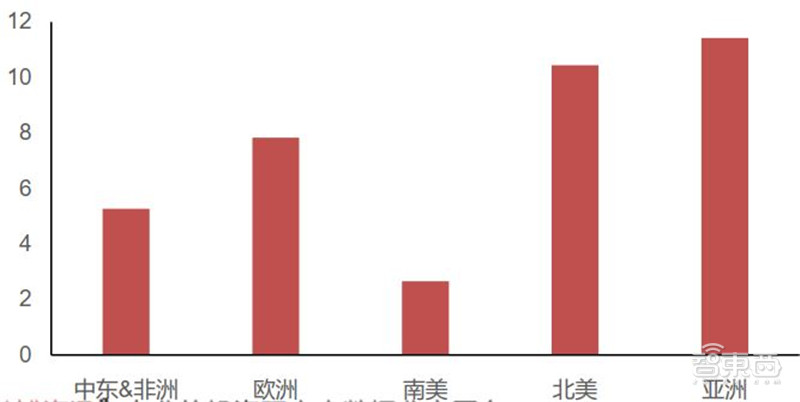

据FMI数据统计,2018年马达驱动IC市场中北美地区市场占有率最高,占比为29.7%,随后为欧洲占比28.3%,亚太地区占比21.6%等。据Fact.MR预测,2020年马达驱动IC市场规模达到22.5亿美元, 2020至2030年马达驱动IC市场规模复合增长率为6.2%, 2030年马达驱动IC总市场规模预计将达41.1亿美元。

智东西认为,随着5G通信、新能源汽车、物联网等下游市场的发展,电子设备数量及种类持续增长,对这些设备的电能应用效能的管理将愈加重要,从而带动电源管理芯片需求的增长。另外,电源管理芯片的应用场景范围将更广泛,功能更加精细复杂,全球电源管理芯片市场将拥有广阔的市场空间。